1. 可以节省现金流。购买是一次性的支出,一次要花很多钱;叉车租赁是分期支出,可以省下很多现金流。现金为王的时代,省下现金是很有用的。

2. 可以提高资产回报率。资产回报率(ROI)等于什么?上面分子R是回报,也就是利润;除以下面的分母,就是资产。那么租赁相对于购买,资产总量减少了;资产减少了,ROI就增加了。ROI高了谁会高兴?首先股东会高兴,股价也会上去;股东高兴,职业经理人也高兴,业绩指标漂亮,奖金可以多拿。

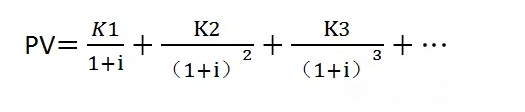

当然也可能有人说,租赁的确可以节省现金流,但是租赁公司也要赚钱啊,总的成本会不会比购买更多呢?有可能的,但也未必一定多,需要计算比较。这里就要做净现值PV(Present Value)分析。

K1,K2,K3... 是各年的支出。这里面只有一个未知数,就是i,叫折现率。折现率和什么因素有关呢?首先是利率,经济学上说的利率,通常指贷款利率,因为贷款的利率是使用资金的成本;第二是通货膨胀率;第三是投资回报率,省下来的钱可以用来投资,如果一家企业投资能力强,租赁的净现值就会比较低。

这里要特别注意的是,折现率不是利率,也不是贴现率。折现率、贴现率的确和当时的利率水平有紧密联系, 之所以说折现率不是利率,是因为利率是资金的报酬,折现率是管理的报酬。利率只表示资金本身的获利能力,而与使用条件、占用者和使用途径没有直接联系,折现率则与资产以及所有者使用效果相关,将折现率等同于利率,是将问题过于简单化、片面化了。但在很多时候,找不到更好的数值,折现率也往往按照利率取值。

之所以说折现率不是贴现率,是因为两者计算过程有所不同。折现率是外加率,是到期后支付利息的比率,而贴现率是内扣率,是预先扣除贴现息后的比率, 贴现率主要用于票据承兑贴现之中,而折现率则广泛应用于企业财务管理的各个方面,如筹资决策、投资决策及收益分配等,折现率是管理会计中的重要内容。

通常按照未来的情况确定数值,折现率是一种特定条件下的收益率,说明资产取得该项收益的收益率水平,投资者对投资收益的期望、对投资风险的态度,都将综合地反映在折现率的确定上。贴现率、利率更多是财务资金的成本,是基于当前的。折现率与贴现率、利率通常是正相关的。

所以采购还是租赁,这是一个来源策略问题。自制还是外包,这也是一个来源策略。

租赁的方式很多。最常见的有两种,经营性租赁和融资性租赁。

什么是经营性租赁呢?是为了短期经营的需要而产生的租赁行为。比如企业最近需要使用一辆大货车运货,就可以采用临时的经营性租赁。经营性租赁的特点是使用一段时间就结束,最终不拥有产权。

融资性租赁是说,这东西我想长期使用,现在手头没那么多钱,怎么办呢?那就慢慢付,等哪天有钱了再买入。这里又引出一个问题,融资租赁和分期购买有什么区别?如果是分期购买,买完了产权就是你的了,财务资产账上就要体现,就要折旧;而租赁呢,仅仅是要付租赁费。

租赁还分“干租”和“湿租”。干租、湿租起源于航空业,比如航空公司的飞机。很多小航空公司没有钱买很多飞机,那么就靠租赁。一种是连空姐、驾驶员一块儿租,这是“湿租”;还有一种是只租飞机,其他的我自己配,这叫“干租”。未来中国的租赁市场会逐渐完善,所以值得中国的采购人员深入研究。

上一篇: 叉车回收公司好找吗? 下一篇: 如何选择合适的托盘插座?